-

- Newsletter

- EN

-

Light Dark

L’assurance par l’intermédiaire d’agents bancaires : comment la réaliser ?

by Premasis Mukherjee et Jitendra Balani

by Premasis Mukherjee et Jitendra Balani Jul 25, 2019

Jul 25, 2019 8 min

8 min

L’utilisation d’agents bancaires dans l’externalisation de l’assurance est de plus en plus répandue et bien que l’on puisse comprendre la raison d’un tel enthousiasme, on ne peut pas non plus en ignorer les défis. Dans notre article précédent, nous avons soutenu que pour surmonter ces défis il est impératif de procéder à une certaine planification en ce qui concerne le produit et le canal. Dans cet article nous détaillons les stratégies de planification dans le cadre de ces deux éléments.

L’assurance par l’intermédiaire d’agents bancaires : comment la réaliser ?

Premasis Mukherjee et Jitendra Balani, juin 2012

L’utilisation d’agents bancaires dans l’externalisation de l’assurance est de plus en plus répandue (1) et bien que l’on puisse comprendre la raison d’un tel enthousiasme, on ne peut pas non plus en ignorer les défis. Dans notre article précédent, nous avons soutenu que pour surmonter ces défis il est impératif de procéder à une certaine planification en ce qui concerne le produit et le canal. Dans cet article nous détaillons les stratégies de planification dans le cadre de ces deux éléments.

Les défis au niveau du produit et la nécessité de procéder à une segmentation

Le canal des agents bancaires n’est pas forcément le mieux adapté pour toutes les catégories d’assurance. Dans le domaine des assurances, la stratégie concernant le produit dépend de celle adoptée pour motiver le canal. Pour tirer un avantage du canal d’agents bancaires, l’assureur ou la banque aura besoin d’un modèle variable de mesures incitatives, toutefois si l’on retient le principe de commissions basées sur la valeur (montant de la prime), les agents bancaires seront tentés de vendre des produits dont les primes sont élevées. Les produits de valeur élevée sont souvent des produits composés/ complexes ou des produits associés à l’épargne. Ces deux catégories de produits d’assurance requièrent une prise en charge détaillée et une sollicitation transparente, deux éléments problématiques au niveau du canal des agents bancaires. Par conséquent ni les assureurs ni les régulateurs ne pencheraient pour ce type de modèle. Par contre une mesure incitative basée sur le volume ne peut être mises en œuvre que dans les cas où des ventes volumineuses sont possibles, soit parce que les produits sous-jacents sont simples et faciles à vendre, ou parce qu’ils nécessitent une prise en charge limitée. La segmentation des produits d’assurance disponibles est donc un élément important de toute stratégie relative au canal des agents bancaires.

Comment procéder à la segmentation des produits ?

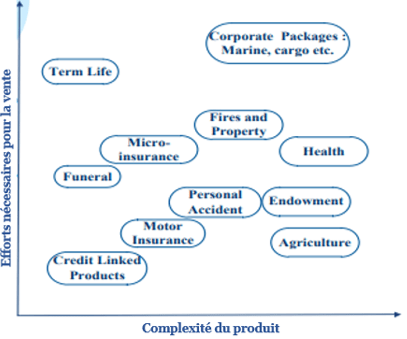

Les produits d’assurance d’un prestataire peuvent être segmentés sur la base de deux critères, à savoir :

- Leur facilité à être vendus qui est déterminée par :

- Le caractère abordable des primes à la clientèle cible. Il faut moins de sollicitation et de persuasion pour vendre des produits dont les primes ne sont pas élevées, étant donné que la réceptivité des clients est toujours fonction du montant de la prime.

- Le fait d’associé des polices d’assurance à d’autres produits financiers en grande demande(par ex. le crédit et l’assurance-vie ou l’assurance capital). La vente s’avère plus facile pour les produits où l’assurance est associée avec un produit financier en grande demande (soit comme un produit obligatoire ou liée à la provision du produit).

- Des obligations règlementaires (par ex. l’assurance automobile). Peu importe le choix ou la préférence, les gens achètent les produits d’assurance imposés par le gouvernement.

- La tangibilité des avantages. Lorsque les clients peuvent facilement imaginer les avantages le produit se vend sans grands efforts. Ainsi, par exemple il est difficile de vendre une assurance-vie temporaire parce que l’avantage est une possibilité à long terme avec une chance élevée de réaction émotionnelle négative. Par contre il est facie de convaincre les gens de l’assurance maladie puisque l’évènement assuré est courant sans aucun attachement émotionnel.

- La complexité du produit déterminée par :

- Le nombre de sinistres couverts par la même police : les polices à multiple couverture sont souvent complexes notamment en raison des risques covariants.

- La complexité de la prise en charge : certains produits, par exemple l’assurance maladie, demandent une police soigneusement rédigée en raison de leur sensibilité au risque moral et au choix défavorable.

- La documentation requise : les documents relatifs au KYC2et au risque requis pour les produits d’entreprises et d’investissement augmentent leur complexité intrinsèque.

- La facilité du processus de règlement des sinistres : lorsqu’il est facile d’identifier la survenance du risque assuré, le processus de règlement aussi devient plus aisé. Ce défi est courant dans le domaine des assurances récoltes et intempéries.

- La spécialisation du produit : les produits qui nécessitent une infrastructure et une spécialisation supplémentaires sont complexes en raison de leurs paramètres uniques. Par exemple, l’assurance agricole dépend souvent de l’infrastructure météorologique et des indices complexes qui en découlent.

Dans la figure ci-dessous, le portefeuille assurance d’un assureur est segmenté en fonction de ces deux paramètres.

Le défi au niveau du canal

Malgré la perplexité des défis, les prestataires considèrent les agents bancaires comme une opportunité trop avantageuse qu’il ne faut pas ignorer.

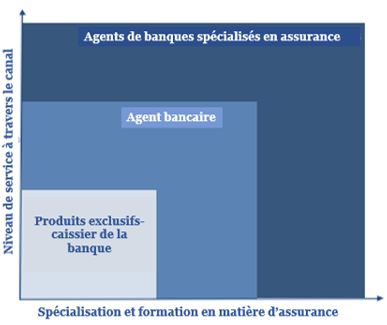

Le canal des agents bancaires multiplie le champ d’action et le potentiel du canal de la bancassurance, cependant l’expertise et la formation des agents dans le domaine des assurances (ou son défaut) constituent des obstacles majeurs dans le modèle. Dans le même temps la confiance des clients dans les agents et leur dépendance vis-à-vis de ces derniers (ou de tout canal) sera fonction de la qualité du service qu’ils peuvent obtenir par leur intermédiaire. Afin de renforcer la productivité des agents bancaires, il est impératif de positionner les canaux. La figure ci-dessous présente différentes nouvelles options de bancassurance sur la base :

- Du niveau de service qui peut être offert par le canal ; et

- De la spécialisation ainsi que de la formation dans le domaine de l’assurance.

Le potentiel de service du canal est déterminé par :

- La fréquence ou la fréquence potentielle d’interaction des clients avec le canal : un service régulier/continu renforce la confiance du client.

- Le niveau de contact personnel : les canaux basés sur le mobile ou l’internet étant impersonnels ils ont un potentiel de prestation de service limité (par exemple la sollicitation, la collecte de documents, la vérification personnelle sont limitées).

Le niveau de spécialisation du canal est déterminé par :

- La formation en matière d’assurance : les professionnels de l’assurance ont l’aptitude pour vendre et traiter des produits d’assurance complexes. La formation des agents bancaires en la matière n’a pas été une priorité jusque-là, parce qu’on les perçoit comme des agents dépourvus de l’aptitude à placer des produits haut de gamme.

- L’exclusivité du canal en matière d’assurance : un canal qui se concentre exclusivement sur l’assurance est par définition spécialisé dans la vente de l’assurance.

- Le niveau d’investissement dans la mise en place du canal. Les assureurs investissent dans des canaux traditionnellement basés sur des succursales et des agents exclusifs pour s’assurer que ces canaux possèdent la formation appropriée et sont capables de vendre et de traiter un large éventail de produits, notamment ceux qui sont complexes, leur permettant ainsi d’optimiser leur productivité.

La voie de la mise en œuvre

Une fois que l’objectif de la segmentation de produit et du positionnement du canal est clair, la banque ou l’assureur peut déterminer la manière dont le canal d’agents bancaires peut être utilisé aux fins des activités d’assurance.

Il est important de réaliser que le canal d’agent est avant tout un canal bancaire et que des transactions intrinsèquement bancaires (dépôt/retrait, transfert d’argent, épargne, recherche de prêts) pourraient éventuellement prendre le dessus sur les activités d’assurance. Par conséquent si l’on veut que les agents continuent de s’intéresser à l’activité d’assurance, il est essentiel que les commissions associées deviennent une partie significative de leurs revenus. Il est donc nécessaire de faire participer les canaux d’agents (d’une certaine manière) à de multiples produits au lieu de les limiter tout simplement au placement de polices de micro-assurance (comme le font la plupart). Par ailleurs le canal d’agents bancaires sera plus crédible et attirera plus de clients s’il est perçu comme un guichet unique pour les besoins financiers. Le fait de limiter le choix du client à des produits élémentaires ne permettra pas de créer une telle impression.

Les agents bancaires ne devraient pas seulement servir de points de mobilisation mais également de point de reference pour des produits qui ne peuvent pas être directement fournis par leur intermédiaire.

Dans la figure ci-dessous, nous avons présenté, en fonction de leur aptitude à vendre certains genres de produits, des canaux de bancassurance émergents. Les caissiers des banques étant à même de s’occuper de produits d’assurance à terme associés avec le crédit, les agents d’assurance des banques doivent se concentrer principalement sur l’assurance d’entreprise ou sur des produits complexes de valeur élevée.

Les agents bancaires peuvent vendre l’assurance automobile, l’assurance obsèques, les simples polices liées au crédit ainsi que les polices de microassurance vu qu’elles sont simples et moins compliquées. Cependant ils doivent être en mesure de référer des clients aux agents d’assurance des banques contre une rémunération basée sur les transactions réalisées du fait de leur reference.

Conclusion

Le succès du canal dépend de l’appréciation que l’on fait des complexités du canal des agents bancaires. Cet article suggère l’adoption du canal comme une approche qui permet de réaliser l’inclusion de l’assurance, mais elle n’est en aucun cas la seule approche.

L’avenir nous montrera dans quelle mesure les différentes approches d’inclusion entre les services par agence bancaire-assurance ont réussi. Le modèle de dissémination par le biais d’un canal décrit dans cet article peut révéler des défis liés à la gestion du conflit entre canaux. La mise en œuvre de la gestion institutionnelle de ces risques aura un impact, à la longue, sur la viabilité du modèle présenté.

1 la vente au guichet de l’assurance-obsèques en Afrique du Sud, la vente de l’assurance maladie par le biais des opérateurs de réseaux de téléphonie mobile au Ghana, le service d’assurance par le M-Pesa au Kenya (Kilimo Salama et CIC’s micro-insurance), le micro assurance basée sur Ezy Pesa en Tanzania en sont quelques exemples.

2 Connaissance des clients (KYC)

Laisser des commentaires