-

- Newsletter

- EN

-

Light Dark

Quelles astuces pour les Institutions de Microfinance qui souhaitent réussir leur transformation digitale?

by Mamadou DIALLO

by Mamadou DIALLO Aug 9, 2019

Aug 9, 2019 5 min

5 min

La finance technologique représente plus de 50% des 270 offres de mobile banking commercialisées dans le monde, 134 millions de comptes actifs répertoriés en 2017, dont plus de 84 millions en Afrique subsaharienne. Cette évolution est une opportunité pour les acteurs du secteur financier à totalement de repenser leur approche organisationnelle et commerciale dans laquelle le digital joue un rôle primordial à tous niveaux.

Quelles astuces pour les Institutions de Microfinance qui souhaitent réussir leur transformation digitale?

Mamadou Diallo, 30 juillet 2019

La finance technologique représente plus de 50% des 270 offres de mobile banking commercialisées dans le monde, 134 millions de comptes actifs répertoriés en 2017, dont plus de 84 millions en Afrique subsaharienne. Cette évolution est une opportunité pour les acteurs du secteur financier afin de totalement repenser leur approche organisationnelle et commerciale dans laquelle le digital joue un rôle primordial à tous niveaux. La digitalisation est déjà une réalité et les institutions de microfinance (IMF) qui en sont conscientes sont mieux outillées pour en tirer partie. La technologie offre au secteur des services financiers d’opportunités, mais aussi d’importantes menaces.

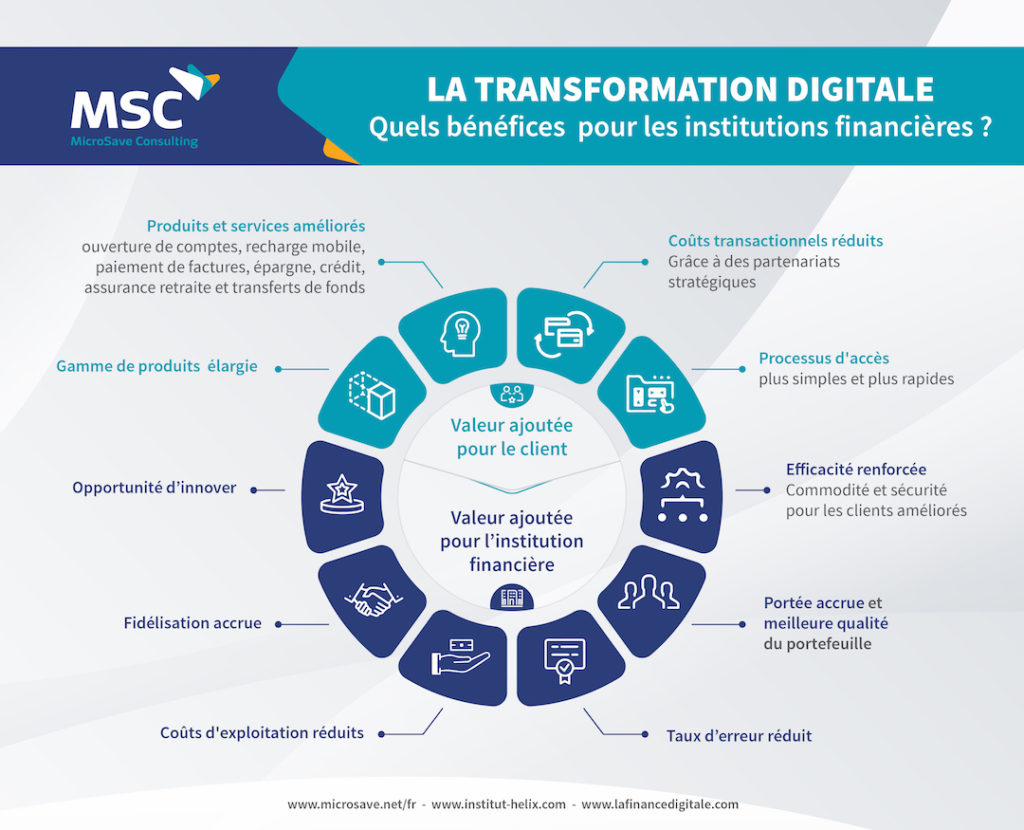

Dans la plupart des cas, la digitalisation a un impact radical sur le modèle économique traditionnel des services financiers. Les institutions qui réalisent des investissements nécessaires à la transformation digitale en tirent profit par :

- Un avantage concurrentiel accru grâce à de nouveaux produits, à un meilleur service et à des prix concurrentiels.

- Une augmentation des revenus tirés des nouveaux produits, des ventes numériques distinctives et de l’utilisation des données pour les ventes croisées.

- La réduction des coûts opérationnels liés à l’automatisation ou à la numérisation et à la migration des transactions.

- Une portée accrue et une qualité améliorée du portefeuille.

Les formes de digitalisation communément mises en œuvre dépendent de facteurs tels que le niveau de préparation digitale interne et la maturité du marché. On observe classiquement trois types de digitalisation :

- Utilisation d’appareils technologiques (tablettes, Terminaux de Paiements Electroniques, etc.) pour effectuer des opérations sur le terrain sans utilisation de papiers (enregistrement de clients, ouverture de compte, demande de crédits, etc.)

- Lancement de réseau d’agents mobiles ou externes (distributeurs)

- Lancement de mobile banking (Bank2wallet) permettant aux clients d’effectuer des dépôts, retraits et remboursement de crédits à partir de leur portemonnaie électronique (compte mobile money).

Une transformation numérique plus fondamentale nécessite de repenser les modèles commerciaux, y compris le rôle du groupe d’agents de crédits, qui constituent l’épine dorsale du personnel de la plupart des IMF.

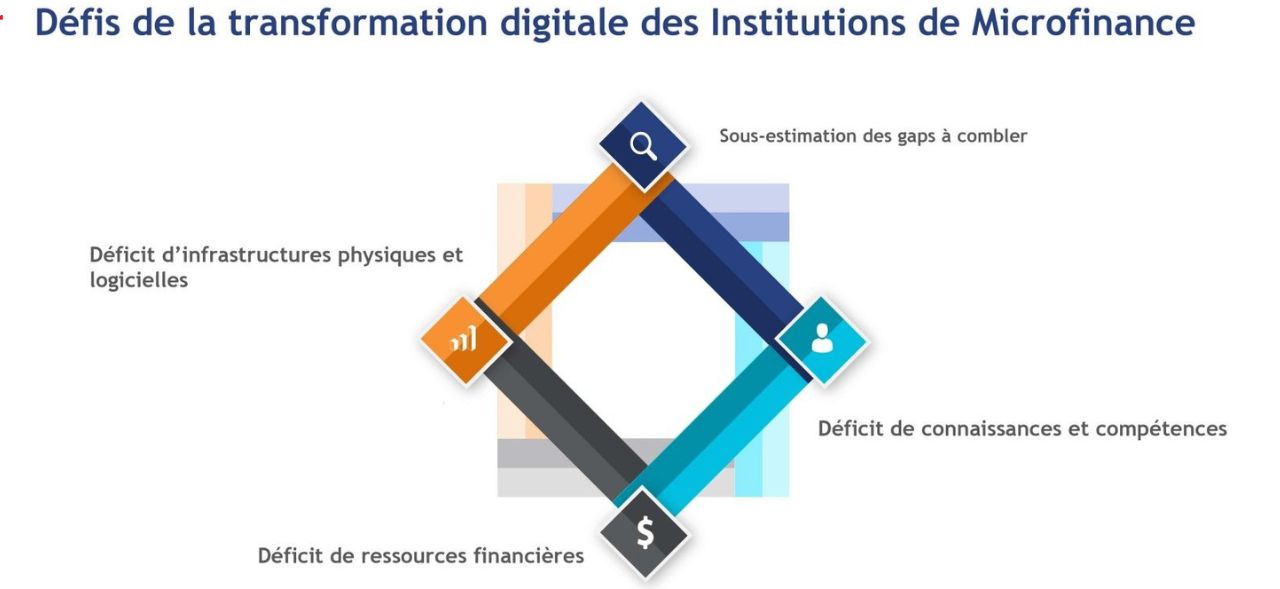

Quels sont les défis liés à cette transformation digitale ?

Les IMF s’engageant dans la digitalisation le font avec une assez bonne vision de l’objectif à atteindre et avec plein d’énergie mais font face à des défis immenses.

Le premier défi et le plus important est celui du manque de compétences, de connaissances et le changement culturel et organisationnel, ce qui peut avoir comme conséquences :

- Une mauvaise analyse de la situation réelle de l’IMF en termes de pré-requis au lancement de services digitaux

- Un business case approximatif ne tenant pas compte de toutes les variables, des réalités du terrain, des partenariats et de la maturité de l’institution

- Une expression des besoins incomplète et approximative, conduisant le plus souvent à des choix de solutions informatiques non adaptées au contexte et ne répondant pas aux vrais besoins

- Un manque de connaissances des différents modèles d’investissement adaptés à l’institution, conduisant à des négociations non adaptées avec les fournisseurs informatiques

- Un séquençage inadéquat des activités et phases du projet, rendant les projets et lancements de pilote complexes à gérer dans le temps

Le deuxième défi concerne le déficit en infrastructures physique, logiciel et sécuritaire :

- interconnexion du système d’information

- centralisation des bases de donnée

- connexion internet locale et internationale

- automatisation du reporting, etc.

Le troisième défi est lié à une évaluation approximative de l’impact du projet de digitalisation, conduisant à sous-estimer :

- Le gap en renforcement de capacités du personnel à combler

- Les changements organisationnels internes à entreprendre

- La mobilisation de l’ensemble du personnel, pour contrer la résistance au changement et le manque d’implication de toutes les parties prenantes : le projet est souvent considéré sous son seul angle informatique

- Le budget et support nécessaire en Assistance à Maîtrise d’Ouvrage pour gérer le projet et soutenir la croissance des activités

- Le temps nécessaire pour enregistrer un retour sur investissement et avoir un impact sur la rentabilité de l’institution

Quelques astuces pour réussir cette transformation digitale :- Définir une stratégie claire de digitalisation et s’assurer que le projet soit en phase avec les objectifs stratégiques de l’institution et qu’il y ait donc un engagement total de la direction ;

- Mettre en place une équipe projet pluridisciplinaire, inclusive et représentative de toute l’entreprise ainsi qu’une communication claire sur les enjeux et bénéfices de la digitalisation afin d’obtenir l’engagement de l’ensemble du personnel.

- Veiller à ce que les ces solutions soient le plus souvent acquises ‘prêtes à l’emploi’ et paramétrées en fonction du contexte de l’institution et de ses clients, afin de lui permettre d’atteindre ses objectifs le plus efficacement et rapidement possible.

- Etablir un phasage adéquat du projet afin de développer une démarche itérative et à petite échelle, ce qui permettra de tirer toutes les leçons et de procéder aux ajustements nécessaires avant le déploiement global.

- Considérer la formation comme un investissement plutôt que comme une dépense, le renforcement des capacités des équipes est primordiale pour le succès des projets en finance digitale

- Organiser des voyages d’études et d’échanges auprès de leurs pairs qui ont déjà entamé et réussi la digitalisation.

- Explorer les opportunités d’alliances et de partenariats avec le secteur bancaire, les opérateurs de téléphonie mobile et les Fintechs afin de rester compétitifs dans un environnement technologique en constante évolution. Il faut des départements informatiques capables de se connecter sans problème à la technologie.

Le processus de transformation digitale implique des choix parfois difficiles, mais en avoir conscience et s’y préparer en avance, peut vous donner les meilleures chances de succès.

Laisser des commentaires