-

- Newsletter

- EN

-

Light Dark

La nécessité des services financiers numériques innovants pour améliorer la vie des micro- et petits entrepreneures opérant sur des marchés en plein air et transfrontaliers : Le cas du Kenya : partie 1

by Kim Kariuki et Mandira Sharma

by Kim Kariuki et Mandira Sharma Jun 30, 2023

Jun 30, 2023 6 min

6 min

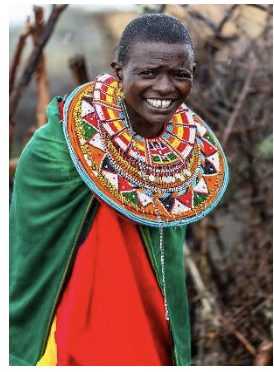

Faith est une femme mariée avec trois enfants. Elle dirige une micro-entreprise sur un marché en plein air dans la région rurale de Namanga, au Kenya, à la frontière de la Tanzanie, et vend des produits laitiers. Son activité lui permet de gagner sa vie, avec environ USD 18 par jour. Faith est souvent confrontée à des problèmes de liquidités, notamment en janvier, lorsque ses revenus peuvent descendre jusqu’à moins de USD 12 par jour. Ce revenu suffit à peine à nourrir sa famille et à maintenir son entreprise à flot.

Croire en ses rêves

Faith est une femme mariée avec trois enfants. Elle dirige une micro-entreprise sur un marché en plein air dans la région rurale de Namanga, au Kenya, à la frontière de la Tanzanie, et vend des produits laitiers. Son activité lui permet de gagner sa vie, avec environ USD 18 par jour. Faith est souvent confrontée à des problèmes de liquidités, notamment en janvier, lorsque ses revenus peuvent descendre jusqu’à moins de USD 12 par jour. Ce revenu suffit à peine à nourrir sa famille et à maintenir son entreprise à flot.

Faith souhaite élever des poulets et des porcs, car elle a entendu dire par ses amis que ces activités sont plus lucratives. Elle pense que la diversification l’aidera à surmonter les ralentissements de son activité et à augmenter ses revenus.

Faith rêve également de quitter les marchés en plein air pour s’installer à son propre compte de façon permanente. Pour réaliser ce rêve, elle doit avoir accès à des services financiers formels et à des crédits, qui sont souvent inaccessibles car elle ne dispose d’aucune garantie matérielle ni financière. En outre, les ressources numériques disponibles sont coûteuses et ne fournissent que des petits montants de prêts qui ne répondent pas aux besoins de son entreprise.

L’histoire de Faith n’est pas unique. Dans les pays en développement, nombreux sont ceux qui, comme elle, dirigent des micro-entreprises prospères mais restent invisibles aux yeux des institutions financières formelles. C’est presque comme si les personnes non bancarisées et les personnes bancarisées existaient dans des univers séparés, coexistant mais incapables de se rencontrer pour en tirer des avantages mutuels.

Une question clé émerge à ce stade. Comment les institutions financières peuvent-elles offrir des services financiers numériques (SFN) innovants qui répondent aux besoins de Faith, augmentent la résilience de son entreprise et l’aident à atteindre ses objectifs financiers ?

Les femmes qui travaillent dans des marchés en plein air et transfrontaliers représentent une opportunité inexploitée.

Le monde en développement a fait de grands progrès en matière d’accès aux services financiers au cours de la dernière décennie. Par exemple, l’accès aux services financiers formels a augmenté pour atteindre 83,7 % au Kenya en 2021, selon l’enquête sur les ménages 2021 de FinAccess. L’écart entre les sexes s’est également considérablement réduit,passant de 8,5 % en 2016 à 4,2 % en 2021 (Putting women at the center of inclusive finance, 2022).

Au Kenya, l’accès quasi omniprésent aux services financiers résulte de l’utilisation généralisée de l’argent mobile. Les paiements numériques permettent aux experts de cocher la case et de déclarer les femmes “financièrement incluses”. Cependant, sous le capot, un écart important entre les sexes persiste dans l’utilisation des services financiers formels.

Les femmes comme Faith contribuent de manière significative à l’économie kényane. Le Kenya compte 1,17 million de micro et petites entreprises dirigées par des femmes qui opèrent sur des marchés en plein air. Parmi celles-ci, seules 50 000 sont des entreprises formelles (MSC, 2011 ; KNBS, 2017). En outre, le Kenya compte une importante population de femmes qui vendent des marchandises au-delà des frontières (commerçants transfrontaliers). Les recherches menées par MSC sur les agendas financiers montrent que les PME ont besoin d’un montant moyen de 30 000 KES (USD 270) pour créer une entreprise.

Les projections réalisées à partir des journaux financiers de MSC montrent que si l’on suppose que toutes les petites et moyennes entreprises peuvent bénéficier d’un crédit abordable lors de la création de leur entreprise, cela se traduirait par 38 milliards KES (USD 316 millions ) de nouveaux prêts pour les prestataires de services financiers. Il est clair que les besoins permanents en fonds de roulement des commerçantes augmenteraient encore cette opportunité colossale.

Pourtant, la plupart des prestataires de services financiers continuent d’adopter une approche uniforme pour toutes les entreprises à faibles revenus. Ils devraient au contraire se montrer sensibles aux besoins de femmes comme Faith. Les femmes entrepreneurs jonglent souvent avec de nombreuses responsabilités familiales tout en gérant leur entreprise, ce qui les oblige à donner la priorité à la commodité. En outre, nombre d’entre elles ne disposent pas des documents ou des garanties nécessaires, ce qui rend l’accès au crédit formel encore plus difficile. La plupart des femmes trouvent les paiements numériques utiles. Pourtant, les paiements numériques ne contribuent guère à améliorer leurs activités, à renforcer leur capacité financière ou à diversifier leurs sources de revenus. Par conséquent, les entreprises dirigées par des femmes sont plus susceptibles d’échouer en raison de la réduction des liquidités et de la dépendance excessive à l’égard du crédit informel. Les femmes entrepreneurs empruntent fréquemment auprès de chamas (groupes d’entraide) et de prêteurs informels qui facturent des intérêts exorbitants, ce qui s’avère souvent plus coûteux que les sources formelles.

Les défis de l’offre et de la demande

L’inclusion financière est une condition préalable à l’autonomisation économique des femmes, aux résultats du développement et à la réduction de la pauvreté. Dans leur format actuel, les paiements numériques seuls ne fonctionnent pas pour Faith et d’autres comme elle. Les micro et petites entreprises dirigées par des femmes doivent avoir accès à d’autres services financiers comme le crédit, l’épargne et l’assurance. L’incapacité des prestataires de services financiers à offrir une gamme complète de services pousse Faith et ses pairs à se tourner vers les canaux informels. Les chamas sont particulièrement attractifs car ils offrent un accès “facile” au crédit. Les banques, quant à elles, exigent des documents et des garanties.

MSC a mené des recherches primaires au Kenya pour comprendre les difficultés rencontrées par les femmes dans les échanges en plein air et transfrontaliers. L’étude a identifié les limites qui empêchent l’utilisation complète des SFN ( crédit, épargne, assurance et paiement) par les micro et petites entreprises dirigées par des femmes.

Le graphique ci-dessous montre les contraintes auxquelles les femmes comme Faith sont confrontées pour accéder aux services financiers numériques.

Du côté de l’offre, des défis empêchent la fourniture de services financiers abordables aux femmes, notamment :

- Les membres du personnel des institutions financières formelles ont une compréhension limitée des besoins uniques des femmes entrepreneurs et ne collectent ni n’analysent les données en prenant en compte le sexe. Ainsi, les méthodologies et opérations bancaires traditionnelles ne sont pas sensibles au genre et conduisent souvent à l’exclusion.

- Les institutions financières exigent des documents officiels, ce dont la plupart des micro-entreprises dirigées par des femmes sont dépourvues. L’informalité des structures commerciales de ces structures représente un défi en matière de données pour la plupart des institutions financières.

- La plupart des prestataires de services financiers n’ont pas fait évoluer leurs méthodologies de prêt afin de proposer d’autres méthodes d’évaluation du crédit.

- Contrairement à l’expérience des institutions financières du monde entier, la plupart des institutions financières traditionnelles estiment que les micro-entreprises dirigées par des femmes présentent un risque de crédit élevé (Are women better borrowers in microfinance ? A global analysis, 2020). Cela est principalement dû à leur manque de garanties et à l’incapacité des prestataires de services financiers à développer des solutions innovantes pour prêter sans dépendre des garanties.

- Les institutions financières n’essaient pas vraiment d’adapter leurs produits et services aux besoins des femmes comme Faith. Aucun prestataire – formel ou informel – ne répond à plus d’un ou deux de ses besoins financiers.

En résumé, les services financiers et non financiers sont insuffisants pour aider les micro-entreprises dirigées par des femmes à créer et développer leur entreprise. Les prestataires de services financiers doivent fournir des produits et services personnalisés et groupés pour répondre aux besoins complexes et diversifiés des femmes comme Faith.

Laisser des commentaires