-

- Newsletter

- EN

-

Light Dark

Autonomisation des populations défavorisées : Le pari d’intégrer les services non financiers et la technologie dans son offre pour améliorer l’accès au crédit et la gestion des services financiers – le cas d’ASSILASSIME Solidarité (AS) au Togo

by Elisabeth Kibitek et Felicien Lokossou

by Elisabeth Kibitek et Felicien Lokossou Jul 17, 2024

Jul 17, 2024 9 min

9 min

Malgré une amélioration récente de son Indice de Développement Humain (IDH), le Togo doit surmonter d’énormes défis pour lutter contre la pauvreté et assurer une protection sociale aux populations à faible revenu, notamment dans les zones rurales où 58,8 % de la population vit avec moins de 1,90 dollars américains par jour. Pour améliorer l’inclusion […]

Malgré une amélioration récente de son Indice de Développement Humain (IDH), le Togo doit surmonter d’énormes défis pour lutter contre la pauvreté et assurer une protection sociale aux populations à faible revenu, notamment dans les zones rurales où 58,8 % de la population vit avec moins de 1,90 dollars américains par jour.

Pour améliorer l’inclusion financière dans les pays en développement, la Swiss Capacity Building Facility (SCBF) à travers des subventions d’assistance technique, soutient les fournisseurs de services financiers dans le développement de produits et services destinés aux populations mal desservies. Grâce à l’assistance de la SCBF, ASSILASSIME Solidarité a élargi sa gamme de services avec des crédits automatisés, les services SMS Banking, et la formation des clients. ASSILASSIME Solidarité est une institution de microfinance sociale qui vise à autonomiser les populations à faible revenu confrontées à des défis sociaux, tels que les personnes vivant avec le VIH, les personnes handicapées et les veuves. Elle met à leur disposition des services de crédit et d’épargne pour les aider à démarrer ou à développer leurs activités génératrices de revenus, que ce soit en zone urbaine ou rurale.

Ce blog revisite l’approche personnalisée d’ASSILASSIME Solidarité, intégrant des services non financiers et la technologie, pour permettre aux clients d’améliorer leur accès au crédit et leur gestion financière.

- Les défis de l’inclusion financière au Togo

De nombreux Togolais, en particulier ceux des communautés mal desservies, trouvent difficile d’obtenir un financement auprès des institutions financières formelles. Selon Global Findex, seulement 7%[1] de la population adulte âgée de plus de 15 ans ont obtenu des crédits dans des institutions financières formelles en 2021.

Au Togo, les femmes (45,7 % des ménages tenus par des femmes sont pauvres) sont particulièrement vulnérables, à cause d’un accès réduit aux opportunités économiques, à l’éducation, à la santé et à des infrastructures socioéconomiques de base. La majorité de la population au Togo vit en zones rurales (56 %) mais a rarement accès aux produits et services bancaires. Le nombre de comptes ouverts[2] auprès d’institutions financières formelles et de mobile money est considérablement plus faible en zones rurales qu’en zones urbaines avec un écart moyen de 21 %, ainsi que pour les femmes par rapport aux hommes avec un écart moyen de 11 %.

Outre les difficultés rencontrées par les femmes, les populations ciblées par ASSILASSIME Solidarité font face à des difficultés telles que :

- L’absence de garanties formelles pour des demandes de crédit auprès d’institutions financières traditionnelles, ce qui accroît leur dépendance à l’égard de sources financières informelles (qui proposent des taux d’intérêt élevés et sont très risqués).

- L’absence de documentation fiable comme des preuves d’identité valides.

- Les longues distances entre les institutions financières et les communautés où vivent les populations ciblées.

- L’absence d’historique de crédit et de données financières des activités commerciales.

- La capacité financière limitée et la connaissance partielle des produits financiers existants et de leur utilisation.

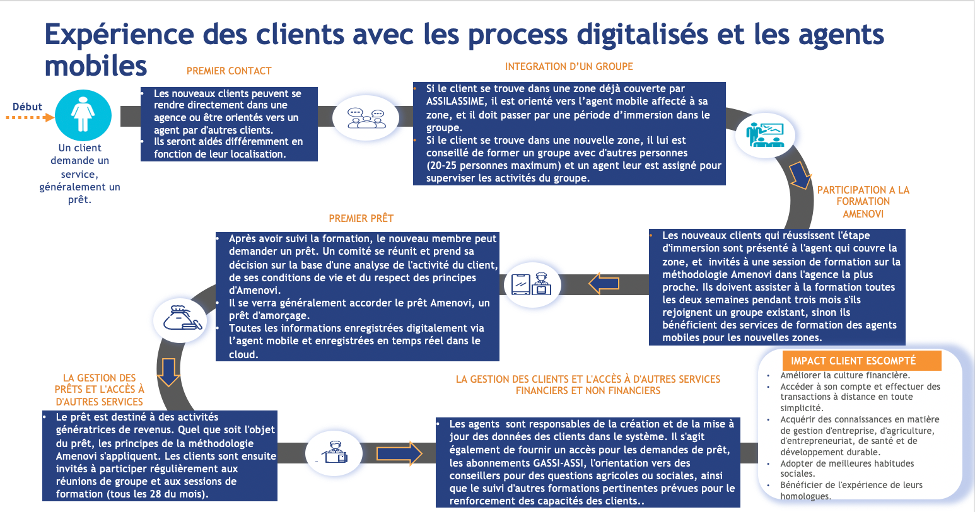

Pour surmonter ces contraintes, ASSILASSIME Solidarité a développé la méthodologie Amenovi (qui signifie « fraternité » en langue locale Ewe au Togo), comme base de son offre. Cette approche vise à résoudre les difficultés des communautés mal desservies et favoriser leur inclusion financière. Les clients reçoivent des crédits sans fournir d’épargne préalable ni de garantie autre que la caution solidaire. De plus, ils sont formés en éducation financière, à la gestion d’entreprise et à la gestion de certains problèmes sociaux. La crise sanitaire de la COVID-19 a empêché les clients d’accéder et d’utiliser correctement les services financiers. Mais aussi, beaucoup ont vu leurs revenus diminuer. En outre, les incessantes demandes d’accès aux services financiers à distance par les clients a motivé l’institution à rechercher des solutions flexibles. La croissance et la diversification du portefeuille d’ASSILASSIME Solidarité ont nécessité l’optimisation des processus internes. En 2021, ASSILASSIME Solidarité a commencé le processus de transformation numérique pour offrir des services financiers à distance, renforcer sa compétitivité et sa capacité de répondre aux demandes de ses clients.

- L’approche globale d’ASSILASSIME Solidarité en matière d’inclusion financière

La méthodologie Amenovi a vu le jour au Bangladesh avec l’Association for Social Advancement (ASA). Quatre principes guident cette méthodologie : l’adhésion au groupe, l’épargne progressive pour les garanties futures, la responsabilité individuelle en cas de défaut et le renforcement continu des capacités par le biais d’ateliers réguliers. ASSILASSIME Solidarité a adapté le modèle ASA au contexte togolais en y adjoignant des formations en gestion sociale et d’entreprise, et en se concentrant sur l’impact social obtenu par les membres du groupe à chaque étape du cycle de crédit, tout en encourageant l’esprit de groupe au sein des communautés.

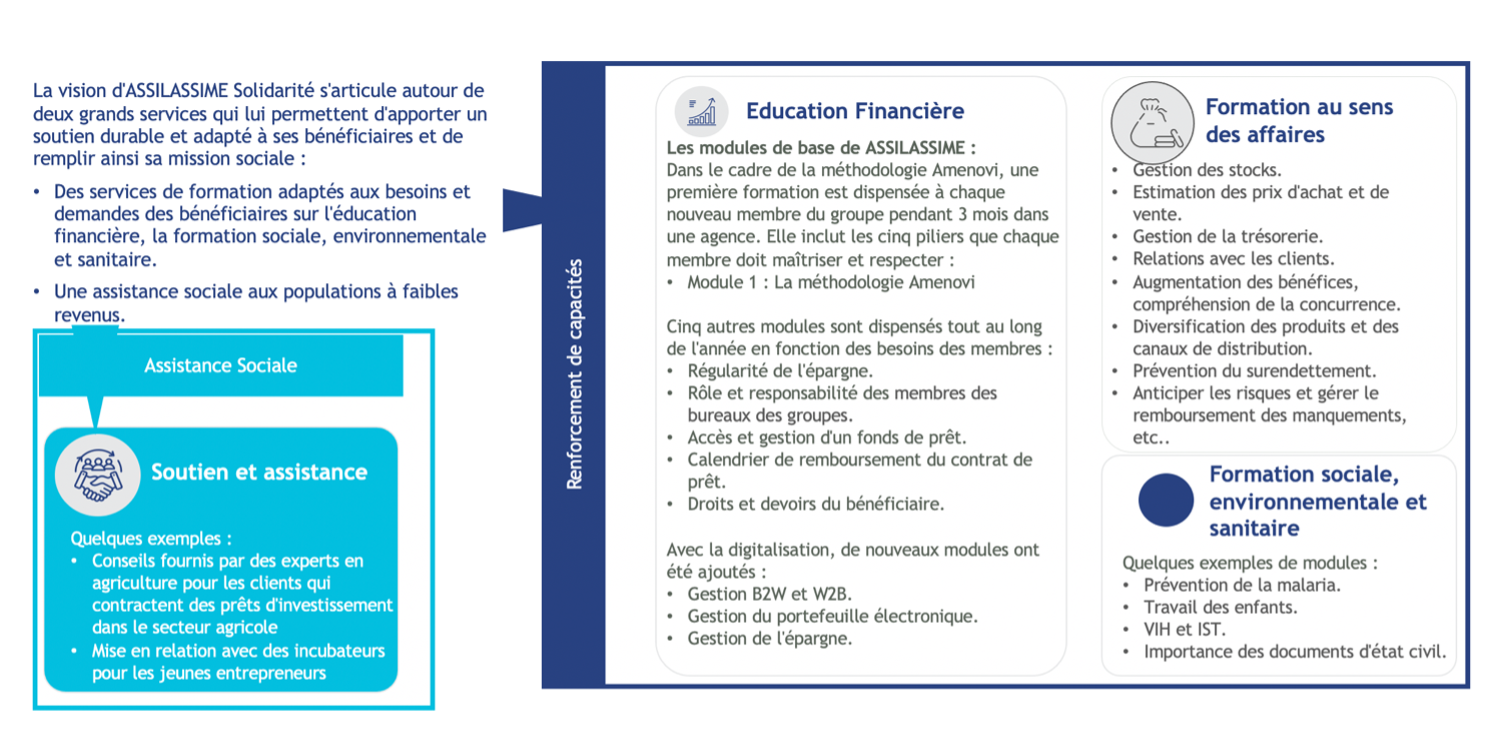

La méthodologie Amenovi exige une responsabilité individuelle et permet aux bénéficiaires d’obtenir leur premier crédit sans caution solidaire ou garantie financière. Le montant et la durée du crédit sont adaptés à chaque demandeur, et le remboursement est effectué lors des réunions de groupe. Chaque membre du groupe est formé au cours de six sessions de sensibilisation couvrant les principes d’Amenovi qui sont : l’importance de l’épargne régulière, le rôle et les responsabilités des membres du conseil, l’accès et la gestion d’un prêt, les contrats de prêt, la compréhension du calendrier de remboursement et les droits des bénéficiaires. Plusieurs autres activités de renforcement des compétences sont offertes, couvrant des sujets économiques, sociaux, agricoles et sanitaires selon un plan de formation élaboré sur la base d’une évaluation des besoins. L’éducation financière et l’assistance sociale sont les principaux services complémentaires offerts.

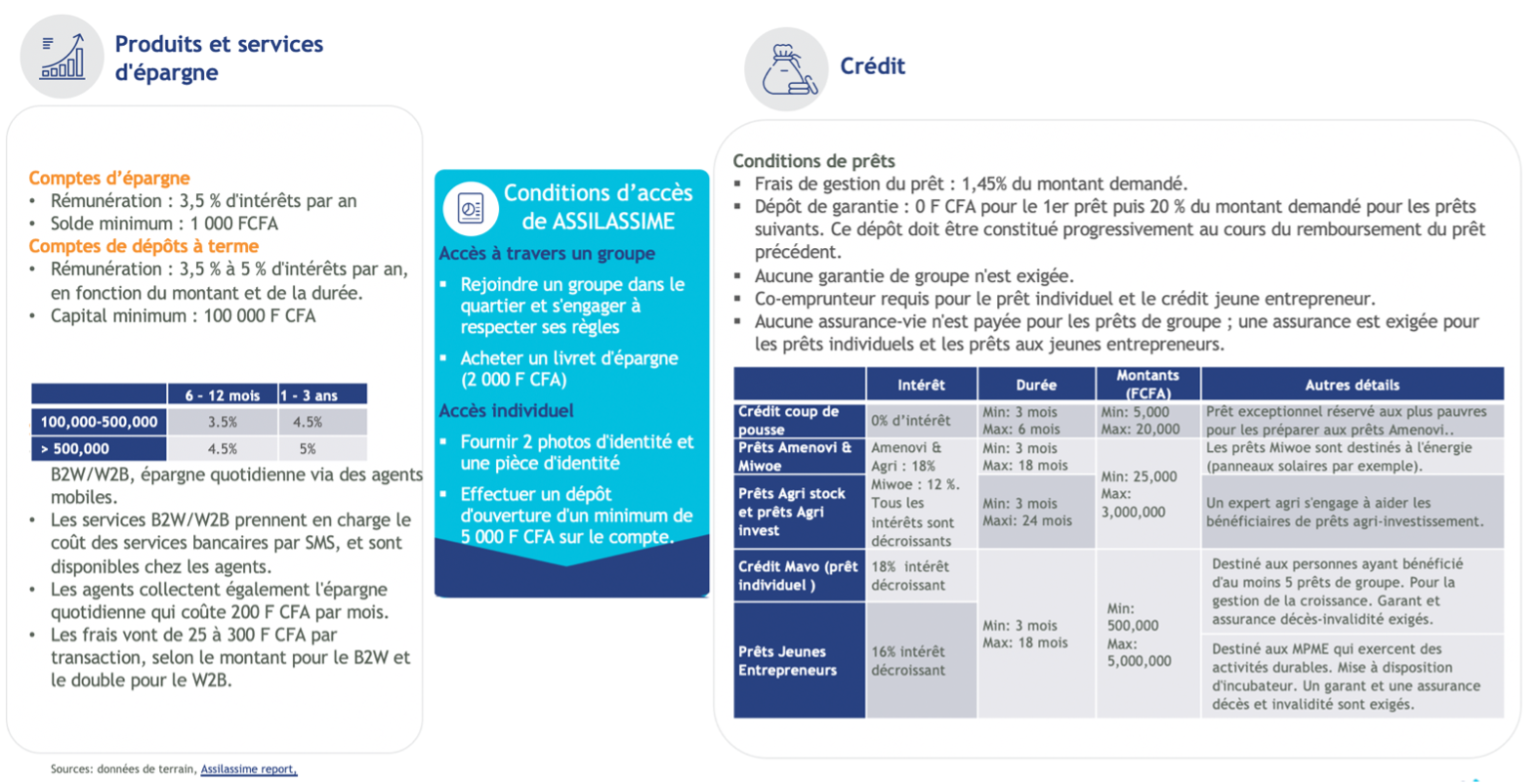

Offre de services non financiers d’ASSILASSIME Solidarité

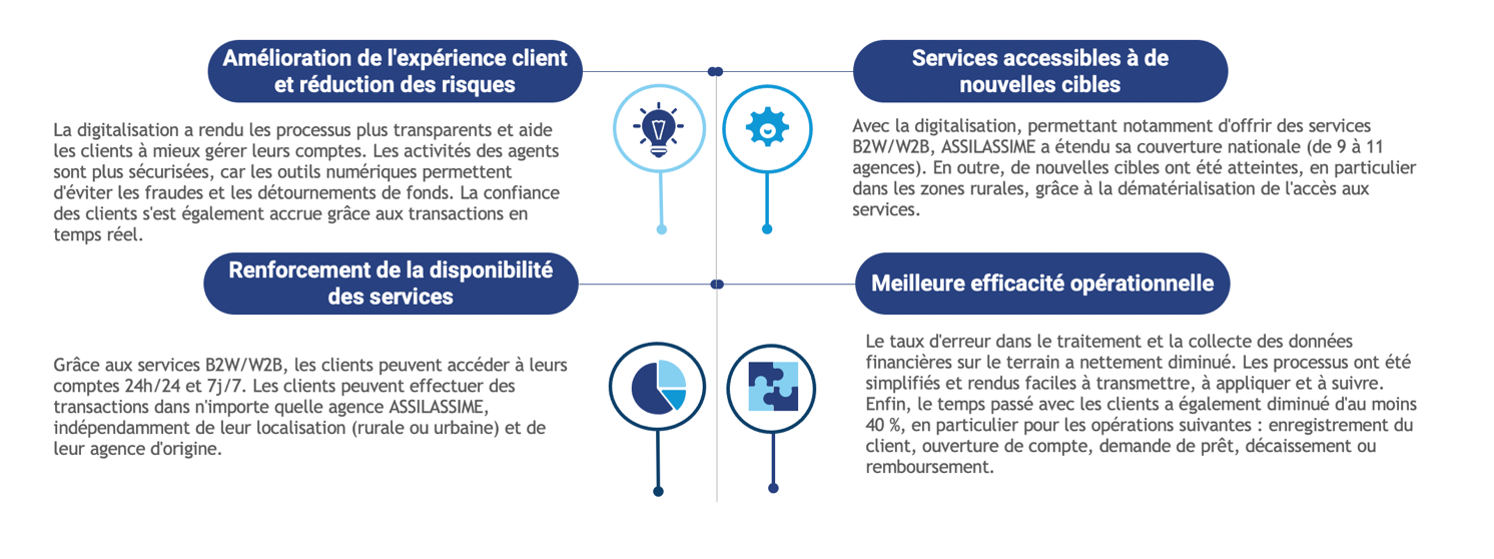

Pour surmonter les défis croissants, ASSILASSIME Solidarité a numérisé ses processus et ses services, améliorant sa position sur le marché et l’expérience client. Le projet a commencé par l’interconnexion de toutes les agences pour permettre aux clients d’accéder à leurs comptes partout dans le réseau. Ensuite, ASSILASSIME Solidarité a développé un service appelé GASSI-ASSI (qui signifie « argent facilement accessible» en langue locale Ewe au Togo) permettant aux clients de transférer de l’argent de leur compte bancaire à leurs portefeuilles de mobile money et vice-versa, à tout moment et incluant la réception des notifications instantanées par SMS. Les clients n’ont plus besoin de se rendre dans une agence ou un point de service pour retirer ou déposer de l’argent, ce qui leur fait gagner du temps qu’ils peuvent consacrer à leurs activités. Désormais, grâce aux canaux numériques, les clients peuvent accéder à une combinaison de produits de crédit et d’épargne partout où ils se trouvent.

Services et produits financiers d’ASSILASSIME Solidarité

ASSILASSIME Solidarité a automatisé ses processus opérationnels dont le processus de crédit, le processus de collecte de données sur le terrain, le processus de dépôt et le processus de gestion de la performance sociale. Les membres du personnel agents mobiles sont équipés de terminaux mobiles à utiliser sur le terrain. Avec la digitalisation du processus de comité de crédit, le temps de traitement des demandes de crédit a été réduit et la collecte de fonds sur le terrain a aidé à enrichir les historiques crédit des clients. Ces ajustements ont renforcé la confiance des clients dans l’institution. Enfin, les fonctionnalités du SMS Banking ont permis aux clients de recevoir des notifications par SMS quelle que soit la transaction ou l’opération effectuée sur leurs comptes (dépôts, solde de compte, retraits, campagnes de SMS push et rappels de date de remboursement).

Approche globale d’ASSILASSIME Solidarité

3. L’impact de l’approche d’ASSILASSIME Solidarité

L’étude de cas a révélé deux niveaux distincts d’impacts à la suite de la recherche menée :

- Au niveau institutionnel : les services d’ASSILASSIME Solidarité ont significativement augmenté l’engagement des clients dont plus de 91 000 utilisent les membres du personnel agents mobiles pour effectuer leurs transactions (soit une augmentation de 283,5 % par rapport à 2020). Environ 29 % des prêts ont été émis via les membres du personnel agents mobiles qui gèrent désormais la plupart des demandes de crédit. Grâce au projet, 443 715 clients ont participé à des sessions d’éducation financière, parmi lesquels 70 765 ont bénéficié de sessions sur les services numériques. Les principaux domaines impactés concernent :

Impact d’ASSILASSIME Solidarité – niveau institutionnel

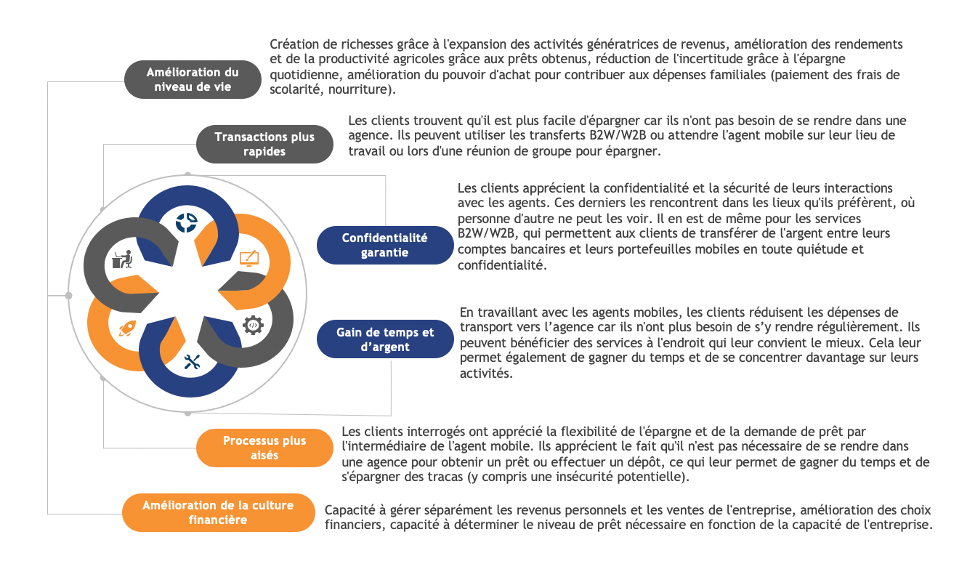

- Au niveau de la clientèle : l’accès à distance aux informations et transactions des comptes a apporté une réelle valeur ajoutée aux clients.

Impact d’ASSILASSIME Solidarité – niveau des clients

4. Défis, enseignements clés et conclusions

La digitalisation des services de microfinance aide à remédier à l’exclusion financière. Cependant, ASSILASSIME Solidarité a rencontré quelques défis parmi lesquels :

- L’analphabétisme digital des clients : certains clients, notamment en zones rurales, ont des difficultés à utiliser les services mobiles, ce qui entraîne parfois une baisse de leur activité sur la plateforme.

- La conversion des clients : La gestion du changement est un processus à la fois crucial et délicat. Convaincre les clients de l’utilité des services ainsi que des coûts associés nécessite une communication adéquate. ASSILASSIME Solidarité a mis en place un système de sensibilisation par le biais de groupes de formation et au sein de ses agences pour encourager les clients réticents à utiliser ses services.

- Les infrastructures technologiques limitées : L’instabilité du réseau et de la connexion internet est récurrente, en particulier dans les zones éloignées. Une connectivité médiocre a rendu difficile le bon fonctionnement des membres du personnel agents mobiles et a empêché certains clients d’utiliser le service de mobile money par crainte de manquer leur échéance en cas de défaillance du système.

- Le risque accru d’insécurité et de fraude pour les agents mobiles : Les agents mobiles manipulent souvent des sommes d’argent substantielles lors des opérations sur le terrain, ce qui les expose à un risque accru de vol, d’agression ou de détournement potentiel par les agents eux-mêmes. Pour atténuer ces risques, ASSILASSIME Solidarité a demandé à ses agents mobiles de déposer les fonds à la banque partenaire la plus proche lorsque le seuil limite par tournées est atteint.

L’expérience d’ASSILASSIME Solidarité montre qu’il est important de mener des études de marché et des évaluations institutionnelles avant de lancer un projet. Ces étapes permettent à une institution d’identifier et de répondre aux besoins des clients, notamment dans le cadre de la transformation digitale des services financiers. Négliger cette phase peut nuire à l’adoption par les utilisateurs, bien qu’une amélioration continue reste essentielle.

Il est impératif de rester informé des avancées technologiques, des tendances du secteur et des besoins des clients lors de la transformation numérique. Exploiter les retours des clients et l’analyse des données est déterminant pour affiner et adapter les stratégies en vue d’une expansion durable. La digitalisation des processus et des offres favorise des liens plus étroits entre l’institution et sa clientèle, élargissant ainsi l’accès aux services pour un segment plus large des populations défavorisées.

Les programmes d’éducation financière sont nécessaires pour renforcer la compréhension des services financiers par les clients, leur permettant de faire des choix financiers éclairés et de planifier stratégiquement leurs finances pour se préparer aux périodes difficiles. Encourager les clients à maîtriser la gestion du crédit et à respecter la discipline du groupe est bénéfique tant pour ASSILASSIME Solidarité que pour ses clients. Enfin, l’apprentissage par les pairs et le partage de conseils et d’expériences renforcent les avantages des clients.

En conclusion, l’initiative d’ASSILASSIME Solidarité au Togo, soutenue par la Swiss Capacity Building Facility (SCBF), témoigne de la puissance de la méthodologie Amenovi, une approche centrée sur le client pour l’inclusion financière, et qui associe services non financiers et services financiers digitaux. Elle aide les clients à développer des compétences et des connaissances financières, élimine les obstacles au crédit tels que les exigences de garantie, favorise l’autonomisation financière, la résilience économique et la confiance entre pairs, comble le fossé des distances et améliore l’aisance d’utilisation des services.

[1] Ces données sont obtenues à partir de la base de données de Global Findex, Togo data 2021,

[2] 43% pour les zones rurales et 64% pour les zones urbaines; 44% pour les femmes et 55% pour les hommes; base de données de Global Findex, Togo data 2021,

Laisser des commentaires