Category: Banques, Services Financiers et Assurances

Les agents CICO à l’Est de la RDC – Partie...

Ecrit par Rocky Abdoul (MSC) et Landry Djimpe (Innogence Consulting) Dans notre précédent article,...

Apr 30, 2025

Les agents CICO à l’Est de la RDC : Partie...

Ecrit par Rocky Abdoul (MSC) et Landry Djimpe (Innogence Consulting) Le gouvernement congolais s’est...

Apr 30, 2025

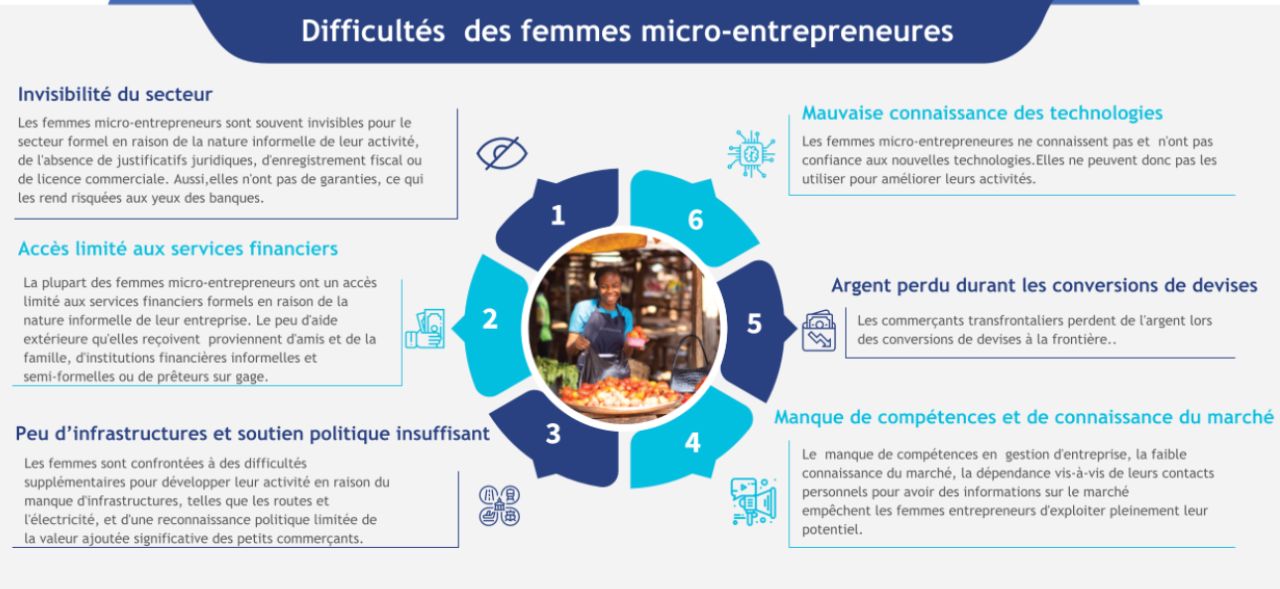

Amélioration de la stabilité financière des micro-entreprises dirigées par des...

Blog écrit par Jeanne Njeri Nganga, Shirleen Olalo, Lois Eva Adongo, Priscilla Okutoyi, et Kim...

Mar 11, 2025

Tarification des services interopérables

Ce document définit les règles de tarification des services du Système de Paiement Instantané (SPI)...

Nov 4, 2024