-

- Newsletter

- EN

-

Light Dark

La FinTech face à la crise – 1ère partie : les difficultés rencontrées par les entreprises FinTech des marchés émergents pendant la pandémie de COVID-19

by Akshat Pathak, Anshul Saxena, Sunil Bhat et Anil Gupta

by Akshat Pathak, Anshul Saxena, Sunil Bhat et Anil Gupta Jul 6, 2020

Jul 6, 2020 9 min

9 min

Cet article évoque les difficultés et les opportunités engendrées par la pandémie de COVID-19, tant pour les FinTechs de petite taille que pour celles qui sont déjà bien établies, en particulier sur les marchés émergents. Il sera suivi d’un second article, dans lequel nous évoquerons la manière dont ces FinTechs s’efforcent de relever ces défis sans précédent.

La FinTech face à la crise – 1ère partie : les difficultés rencontrées par les entreprises FinTech des marchés émergents pendant la pandémie de COVID-19

Akshat Pathak, Anshul Saxena, Sunil Bhat et Anil Gupta, juin 2020

Exploitant les possibilités offertes par la technologie, les entreprises FinTech ont fait la preuve de leur capacité à provoquer des changements de rupture dans les services financiers en vue de servir le marché de masse, et plus particulièrement la clientèle à faible et moyen revenu. L’adoption croissante des smartphones, l’accès plus large à Internet et le développement de la confiance à l’égard de l’utilisation de la technologie leur ont permis de donner naissance à de nombreuses innovations prometteuses. Cependant, même les approches les plus innovantes peuvent ne pas réussir à s’imposer dans une économie paralysée par la pandémie de COVID-19. C’est la raison pour laquelle, alors que le secteur des services financiers se trouve confronté à une incertitude économique croissante, les FinTech sont en train de repenser leur stratégie pour résister à cette crise sans précédent.

Dans cet article, qui est le premier d’une série de deux articles, nous évoquons les difficultés et les opportunités engendrées par la pandémie pour les FinTech des marchés émergents, quelle que soit leur taille, ainsi que les stratégies de survie possibles. Dans le second article, nous examinerons sept approches issues de nos études initiales qui ont été utilisées par ces entreprises pour relever les défis engendrés par la crise.

Des difficultés sans commune mesure, mais aussi des opportunités

Avec plus de 5,7 millions de cas confirmés dans 213 pays et territoires et aucun signe visible de déclin dans de nombreuses régions, l’épidémie de COVID-19 a été un choc à la fois pour l’offre et pour la demande dans l’ensemble de l’économie mondiale. Les gouvernements du monde entier ont mis en place des mesures drastiques de confinement et de distanciation sociale qui, aussi nécessaires qu’elles soient, ont perturbé les chaînes d’approvisionnement et de logistique, entravé la capacité des clients à faire des achats et provoqué un ralentissement mondial de l’accès aux capitaux. L’Organisation internationale du travail estime que la pandémie entraînera une augmentation de 305 millions du nombre de chômeurs dans le monde au cours du 2e trimestre de 2020. Selon la Conférence des Nations unies sur le commerce et le développement, elle réduira le produit économique mondial de 8 500 milliards de dollars sur les deux prochaines années et fera passer 34,3 millions de personnes sous le seuil de pauvreté extrême en 2020. Et il ne s’agit là que de premières estimations.

Ces circonstances sans précédent génèrent toutefois des opportunités inattendues pour les FinTech. Au niveau global, avec la réduction au minimum des interactions entre personnes, nous anticipons un potentiel considérable de croissance de différents services financiers digitaux. Parmi les services digitaux susceptibles de se développer pendant la pandémie, on peut citer les paiements entre particuliers, les paiements marchands, les prêts aux consommateurs et aux entreprises, ainsi que les produits d’assurance vie et d’assurance maladie. La peur, l’anxiété et les mesures de confinement pèseront toutefois sur la confiance des consommateurs et entraîneront un affaiblissement général de la demande. Mais ces obstacles sont aussi l’occasion pour le secteur FinTech de développer des solutions innovantes pour aider les particuliers, les entreprises et les pouvoirs publics à mieux gérer leurs finances et leur vie.

La FinTech peut aider les communautés à faire face à la pandémie de COVID-19

Chez MSC, nous pensons que chaque difficulté est une opportunité. Ce point de vue trouve un écho particulier chez les FinTech, qui sont depuis plus de dix ans à l’avant-garde de la révolution des services financiers. Notre travail et nos partenariats avec des FinTech prometteuses dans le cadre du Financial Inclusion Lab (laboratoire de l’inclusion financière) ont permis d’offrir des services de valeur à plus de 1,5 millions de ménages à faible et moyen revenu en l’espace de moins de deux ans. Cette expérience a renforcé notre conviction que les FinTech ont un rôle crucial à jouer pour relever les défis sociaux et économiques imminents auxquels les communautés à faible et moyen revenu seront confrontées.

Compte tenu de l’ampleur de la pandémie et de son impact potentiel sur les FinTech, le secteur aura besoin d’être reconstruit une fois que la crise commencera à s’atténuer. Pour soutenir ce processus, nous devons d’abord nous plonger dans la gestion financière, commerciale et opérationnelle des FinTech des marchés émergents pour mieux comprendre l’impact de cette crise.

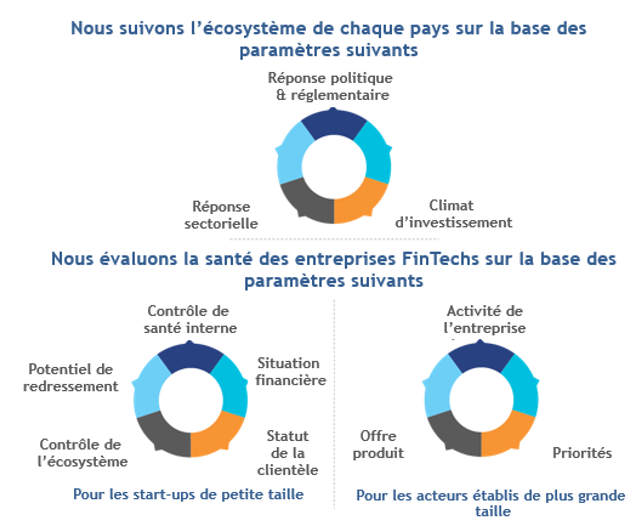

Pour évaluer les difficultés et les opportunités rencontrées par l’écosystème des FinTech, MSC a lancé un projet de recherche thématique couvrant six pays d’Asie et d’Afrique, qui concerne aussi bien les start-ups de petite taille que les acteurs plus importants et mieux établis. Notre recherche est basée des données longitudinales et se déroulera en trois phases couvrant une période de neuf mois : la phase « actuelle », la phase « intermédiaire » et la phase de « reprise ». Elle se focalisera sur le Bangladesh, la Côte d’Ivoire, l’Inde, l’Indonésie, le Sénégal et le Vietnam.

La pandémie remet en question l’existence même des FinTech

Dans ces six pays, nous nous sommes entretenus avec un large éventail de FinTech, d’investisseurs, de décideurs politiques et d’associations professionnelles pour mieux comprendre la nature et l’ampleur des premières répercussions de la pandémie. La soudaineté et l’ampleur de cet événement extraordinaire ont pris les FinTech par surprise. Il remet en cause les stratégies d’investissement, les modèles commerciaux et les réseaux de distribution qui ont alimenté jusqu’à présent leur croissance.

La pandémie de COVID-19 pose cinq défis majeurs aux FinTech :

- Un climat de l’investissement affaibli : après avoir atteint des niveaux records jusqu’à la crise, les financements destinés aux FinTech ont commencé à baisser au niveau mondial, qu’il s’agisse du nombre d’opérations ou du montant total en dollars, car les investisseurs envisagent de prendre des mesures de réduction des risques. Certaines sociétés de capital-risque et de capital-investissement des marchés étudiés se demandent ainsi quelles seront les FinTech qu’elles continueront de financer et quelles sont celles qu’elles abandonneront, recherchant la sécurité en transférant les capitaux investis dans des start-ups plus risquées vers des entreprises de plus grande taille mieux établies. Les FinTech qui pouvaient se permettre auparavant de lever des capitaux importants uniquement sur la promesse de leur développement doivent maintenant se focaliser sur la rentabilité et les flux de trésorerie pour gagner la confiance des investisseurs.

- Une réponse politique et industrielle en demi-teinte : alors que les sources de financement se tarissent, les FinTech en difficulté risquent d’être obligées de rechercher des collaborations, des prises de participation ou des acquisitions à des conditions qui pencheront très certainement en faveur des bailleurs de fonds. Même si les décideurs politiques et les associations professionnelles travaillent sur des réponses politiques à court et long terme pour aider les FinTech à résister à la crise, ils n’ont pas de mode d’emploi pour les guider et n’ont pas encore fourni d’orientations claires ou de mesures de relance dans ce sens.

- Une forte baisse du volume des transactions et des revenus : les marchés couverts par notre étude ont commencé à enregistrer un début de ralentissement économique en raison de la restriction des déplacements, de la baisse de confiance des consommateurs et de la réduction des dépenses des entreprises. Les FinTech qui ont des modèles de revenus basés sur les transactions et les volumes enregistrent une baisse d’activité dans toutes leurs catégories de produits. Il est primordial pour toutes les FinTech de réduire leurs charges fixes en veillant à ce que la majorité de leurs coûts soient des charges variables. Les volumes de transaction en baisse ne pourront plus justifier le coût élevé d’acquisition des clients au moyen de dépenses de marketing importantes ou d’incitatifs liés à la fidélité. Les FinTech doivent repenser leurs stratégies de rétention des clients existants et d’acquisition de nouveaux clients.

- Une activité opérationnelle limitée : pour la plupart des FinTech des marchés étudiés, la restriction des déplacements induite par les mesures de confinement a interrompu les activités de terrain. Elle a impacté des processus commerciaux cruciaux, tels que la vérification en personne des nouveaux clients pour les FinTech du crédit et de l’assurance, les opérations de dépôts et retraits d’espèces et de rééquilibrage des encaisses chez les agents pour les acteurs qui dépendent de réseaux d’agents, et la livraison de biens non essentiels pour les FinTech établies. La digitalisation de ces processus et la formation du personnel exigeront des efforts considérables de la part de certaines de ces FinTech.

- Une gestion plus difficile des équipes : bon nombre de FinTech, en particulier celles de plus petite taille qui vivent encore de leur capital de départ, ont du mal à maintenir leurs effectifs. Si certaines ont commencé à mettre en place des mesures réduites, comme par exemple des baisses de salaire, d’autres étudient des options plus drastiques, telles que le chômage technique ou les licenciements. Les FinTech plus établies ont du mal à repenser leur mode de fonctionnement interne pour s’adapter au travail à distance et à actualiser leurs politiques pour assurer la sécurité et la couverture maladie de leur personnel.

L’innovation peut aider les FinTech à trouver de nouvelles opportunités

De façon remarquable, les FinTech de l’ensemble de ces marchés émergents se préparent à faire face à ces temps difficiles. Elles adaptent par exemple leur activité et leurs modèles commerciaux en éliminant des charges variables comme les recrutements ou le marketing. Elles préservent également leur trésorerie et leurs capitaux de réserve en réduisant leurs frais fixes, comme par exemple la location de bureaux. Certaines ont mis au point de nouveaux outils et services pour l’acquisition et l’enregistrement de clients à distance, tandis que d’autres proposent des services existants avec des ajustements innovants.

C’est le cas de PayAgri, une agro-FinTech indienne qui fait partie du Financial Inclusion Lab (laboratoire de l’inclusion financière), une structure gérée conjointement par CIIE.CO et MSC. Ces dernières semaines, l’équipe de PayAgri a travaillé 24h/24 pour remplir sa mission : offrir des passerelles commerciales et financières aux agriculteurs et aux organisations de producteurs agricoles. Alors que la plupart des autres start-ups perdent chaque jour des clients, les agriculteurs qui forment la clientèle de PayAgri ont plus que jamais besoin de celle-ci. Depuis le début de l’épidémie en Inde, le cycle de paiement des acheteurs de produits agricoles est passé de sept jours à zéro (« cash and carry ») tandis que PayAgri maintenait sa pratique de payer les agriculteurs au comptant au moment de l’enlèvement des produits, à un prix de marché équitable. Cela représente une valeur ajoutée extrêmement précieuse pour les agriculteurs avec lesquels elle travaille dans cette période difficile. De plus, contrairement à de nombreuses autres FinTech qui ont licencié leur personnel ou l’ont mis au chômage technique, PayAgri prévoit d’embaucher des effectifs supplémentaires. L’entreprise espère ainsi servir davantage d’agriculteurs, avoir davantage d’idées commerciales innovantes et développer son activité dans les mois et les années à venir.

Comme PayAgri, un nombre croissant de FinTech, grandes et petites, réfléchissent et évoluent pour servir plus efficacement les communautés à faible et moyen revenu alors que la pandémie suit son cours. Mais pour rester viables et améliorer leur résilience, ces entreprises doivent réduire leurs coûts, gérer la pénurie de fonds de roulement, retenir leurs collaborateurs dans un environnement plus difficile tout en continuant à innover.

Dans le second article de cette série, nous examinerons sept approches adoptées par les FinTech pour relever les défis engendrés par la crise de la COVID-19.

Cet article a également été publié sur Next Billion le 1er juin 2020.

Laisser des commentaires